Ce este o companie de microfinanțare și modul în care aceasta diferă de la IFM - un investitor pentru 100

instituții de microfinanțare și companii - un fenomen relativ nou pentru piața românească. În vest, acestea există pentru o lungă perioadă de timp. oamenii microcredit au început să folosească mai mult și mai des. Acest lucru se datorează faptului că băncile nu mai negat credite din cauza ponderii mari a datoriei. Debitorilor cu rea istoria de credit a negat fără echivoc toate băncile, dar pentru a obține un mini-împrumut va fi mai ușor.

Ce este o companie de microfinanțare?

Acest tip de organizație de microfinanțare, a cărui activitate este reglementată de numărul Legea federală 151, precum și actele normative ale Băncii Centrale. Ea are dreptul de a implica bani persoanelor fizice și organizații, precum și de a se angaja în microlending. GosdumaRumyniyavnesla schimbă FZ №407 29.12.15 g, după care a avut loc la separarea IFM IFM (CFI) și compania micro (MCC). IFC a devenit participanți mai grave pe piața financiară decât CPI, datorită unei game mai largi de funcții. În același timp, IFC aplică reguli și reglementări mai stricte decât CPI.

Oportunitati IFC.

- Furnizarea minizaymov de până la 1 mln.r. în scopuri de consum.

- Emisiunea de obligațiuni.

- Credite pentru obiectivele de afaceri la 3 mln.r.

- Strângerea de fonduri ale populației de la 1,5 mln.r. (Astfel de „contribuții“ nu sunt supuse asigurării DIA, astfel încât investitorul trebuie să dețină pentru a le asigura companiei de asigurări).

- Să solicite documente debitori, care vor fi necesare pentru luarea în considerare a cererii pentru un împrumut.

- Pentru a acorda sau de a refuza să acorde credite cu indicarea cauză bună.

- Se efectuează alte activități prevăzute de legislație.

- Necesită istorie de credit CHB și transmite date înapoi la debitor.

A se vedea, de asemenea: Care sunt străini care trăiesc în pensionare

Interdicții IFC?

- Pentru a împrumuta în valută străină.

- Acționeze ca un garant pentru obligațiile fondatorilor.

- Pentru a efectua tranzacții cu proprietatea care va determina o scădere a valorii activelor companiei cu 10% sau mai mult.

- Modifică în mod unilateral ratele dobânzilor la acordurile de împrumut, schimba termenii de plată, introduceți comisia.

- Angajarea în alte comerciale, industriale și așa mai departe. activitate.

- Acumulați într-o cantitate care depășește mărimea creditului de 4 ori.

- Se aplică sancțiuni pentru debitori, care au decis să se întoarcă împrumut de termen verde.

- Se angajeze în activități profesionale pe piața valorilor mobiliare.

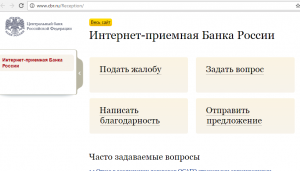

Activitățile companiilor de microfinanțare ar trebui Băncii Centrale, Ministerul Finanțelor, FFMS (Federal Financial Markets Service). IFC funcționează pe baza Legii federale №353 «Împrumutat de consum“ și Legea federală №151 «Despre IFM“. Aceste legi reglementează activitățile companiilor de microfinanțare, precum și reglementează procedura de eliberare a creditelor acordate debitorilor. Pentru a verifica dacă societatea funcționează în mod legal, îl puteți verifica în registrul IFM pe site-ul CBR. În cazul în care orice organizație nu există, este mai bine să nu se ocupe de ea. Încălcarea poate notifica Băncii Centrale

Cerințe pentru crearea unei companii de microfinanțare

- Capitalul autorizat nu trebuie să fie mai mică de 70 milioane de euro. P.

- Compania trebuie să raporteze anual Băncii Centrale privind rezultatele operațiunilor.

- IFC trebuie să respecte cerințele de adecvare a capitalului, lichiditatea, cota de risc, calculată pe rezervele IFM pentru posibile pierderi din credite de plătit.

- Auditul anual.

În conformitate cu toate cerințele companiei se numără instituții de microfinanțare gos.reestr.

Ceea ce distinge IFM și IFC?

De fapt, ele sunt unul și același. La înregistrarea unei instituții de microfinanțare ar trebui să menționeze combinația de „societate de microfinanțare“ și forma juridică. IFM pot fi găsite aproape peste tot, chiar și în cazul în care nu există nici o bancă. Acestea permit oamenilor să împrumute bani de aproape imediat, chiar dacă pe termen scurt. Pentru astfel de debitori viteză plătită în plus mare interes. Adesea, creditele sunt realizate în IFM au un impact negativ asupra istoriei de credit a debitorului. Acest lucru se datorează faptului că IFM pot trimite informații despre împrumut, dar datele cu privire la rambursarea acestuia se poate strânge. Pentru comisia de întârziere clientul este taxat cu o amenzi și penalități serioase. Amânarea plăților pentru câteva săptămâni, datoria poate crește de mai multe ori. Metode de lovirea datorii destul de dur. Cu toate acestea, în cazul în care „disloca“ datoria IFM depășește limitele, este posibil să se raporteze cu privire la aceste acțiuni ale Asociației IFM care participă la Banca România.

A se vedea, de asemenea: Compararea investițiilor în diferite IFM.

IFC este cea mai mare din România.

Rating-ul IFC în ceea ce privește portofoliul de credite: