curba Laffer

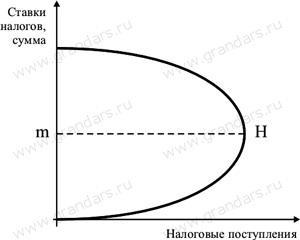

Curba Laffer - o reprezentare grafică a relației dintre veniturile fiscale și dinamica ratele fiscale. Conceptul presupune o curbă a nivelurilor optime de impozitare în care picul veniturilor fiscale. Dependența afișat de economistul american Arturom Lafferom. deși el a admis că ideea lui este deja prezentă în Keynes și chiar savant arab Ibn Khaldun medievale.

Sustinatorii de reduceri fiscale și stimulente de investiții sunt reprezentanții ofertelor școlare. Ei cred că este necesar să se renunțe la sistemul de impozitare progresivă (care este principalul beneficiar de venit - liderii în reînnoirea producției), pentru a reduce ratele de impozitare de afaceri. salarizare idividendy. Este necesar pentru a stimula procesul de investiții, dorința de a avea o muncă suplimentară și venituri suplimentare. În argumentele sale se bazează pe curba teoretică A. Laffer. Odată cu reducerea ratelor de impozitare de bază în cele din urmă crește (mai multe produse - mai multe taxe). Impozitele mari reduce baza de impozitare și a veniturilor publice.

Retragerea unei cantități substanțiale de venituri fiscale (aproximativ 40-50%) este limita dincolo de care a eliminat stimulentele pentru inițiativa antreprenorială, extinderea producției. grupuri întregi formate din contribuabili implicați în căutarea de metode de îngrijire de impozitare și care doresc să-și concentreze resursele financiare în economia subterană. un singur răspuns, o valoare a ratelor efective este critică, nu există. Dacă pornim de la conceptul teoriei Laffer, retragerea de la producători mai mult de 35-40% din valoarea adăugată provoacă investiții nefavorabile pentru reproducere extins, care este echivalentă cu obținerea într-un cerc vicios - așa-numita „capcana fiscală“.

povara fiscală și nivelul de trai

Impactul sarcinii fiscale asupra eficienței dezvoltării economice

încărcare Brut (% PIB)

Nivelul de trai, USD.

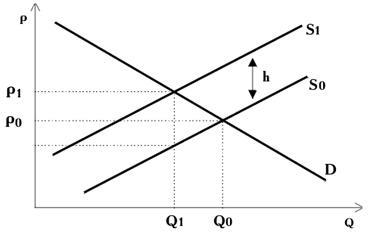

Politica fiscală - o manipulare intenționată a cheltuielilor și a veniturilor fiscale publice pentru a obține locuri de muncă deplină, stabilitatea prețurilor și creșterea economică.

Creșterea ratelor de impozitare la un anumit punct va duce la o creștere a taxelor colectate. creșteri fiscale suplimentare subminează stimulentele pentru activitatea productivă (ca cea mai mare parte a veniturilor ar trebui să fie transferate la bugetul de stat), inhibă creșterea progresului științific și tehnic, încetinește creșterea economică și conduce la o scădere a veniturilor fiscale.

Această dependență este exprimată ca curba Laffer.

La nivelul mărimii ratelor de impozitare este optimă și oferă cel mai mare aflux de fonduri în buget.

Veniturile fiscale cresc în perioadele de creștere economică și declin în perioadele de recesiune.

Un transfer de plăți, prin contrast, sunt reduse în perioadele de creștere economică și de creștere în perioada de recesiune.

Politica fiscală discreționară

Politica fiscală discretionare - un guvern acțiuni deliberate de a schimba guvernul de cheltuieli, taxe și echilibrarea bugetului de stat, în scopul de a influența volumul producției naționale, creșterea economică, ocuparea forței de muncă și a dinamicii prețurilor.

Politica fiscală automată

Politicile fiscale automate - necesită o modificare a cheltuielilor guvernamentale și a veniturilor în timpul fluctuațiilor ciclice ale economiei, fără a lua soluții speciale.

Principalele Stabilizatorii construite sunt:

Cotele de impozitare și curba Laffer

Rata de impozitare, sau rata medie de impozitare, se face referire la proporția taxei colectate în valoarea impozabilă a obiectului. Cu alte cuvinte, rata de impozitare arată cât de mult din costul contribuabilul plătește impozite.

În cazul în care - este valoarea totală a taxelor colectate, - veniturile din venitul individual sau de afaceri, cota de impozitare poate fi calculată folosind următoarea formulă:

Se pune întrebarea, care este rata de impozitare ar trebui să fie? În primul rând, rata de impozitare ar trebui să furnizeze venituri la trezoreria statului o sumă de bani necesară pentru statul îndeplinește funcțiile sale. În al doilea rând, trebuie remarcat faptul că ratele ridicate reduc activitatea economică în țară.

Economistul american Arthur Laffer, a sugerat că între rata de impozitare și veniturile fiscale, nu există nici o relație liniară mai complexă, dar.

Dependența neliniară sugerează că, după o anumită valoare a toptim cotei de impozitare. veniturile fiscale generale încep să scadă. La rate de impozitare ridicate vor fi motive valide descrise anterior: agenții economici sau chiar să iasă din afaceri sau în sectorul informal. În cazul în care rata de impozitare este de 100%, nu există nici un sens să facă nici un efort, deoarece toate veniturile vor fi confiscate.

Curba Laffer este un model frumos, dar, în practică, este aproape nu se aplică, deoarece curba de ieșire este aproape imposibil să respecte economia reală. Necunoscut De asemenea, este punctul critic, după care veniturile fiscale începe să scadă. Se crede, pe baza calculelor efectuate econometric că rata optimă este în intervalul de 35-45%.

Acest grafic arată în mod clar că rata de impozitare zero, statul nu colectează un ban, oricât de mare ar putea fi baza de impozitare, și anume, numărul de contribuabili. Exact același rezultat va fi în capătul opus al scalei de impozitare - la un impozit sută la sută, pentru că nimeni nu va lucra gratis, iar activitatea economică a îngheța complet (adică, baza de impozitare se va micșora la zero).

Intre aceste extreme, există două măsuri ale ratelor de impozitare, care sunt la diferite abordări oferă același nivel de venituri fiscale: creșterea taxelor la baza de impozitare redusă și rata de impozitare redusă pe baza de impozitare extinse.

Pentru a continua descărcarea aveți nevoie pentru a asambla o imagine: