Returnează de client și TVA în 2019

Se întâmplă adesea ca clientul face bunurile sale partenere returnate. Orice operațiune financiară, returnați sau expediere trebuie efectuată documentată. Cel mai adesea, motivul revenirii servește nerespectarea obligațiilor contrapărți.

Acest lucru poate fi o calitate scăzută produs / locul de muncă, și data de expirare la constatarea sa pe client. În acordul trebuie să se precizeze că clientul are dreptul de a returna bunurile fără TVA.

Punerea în aplicare a returnării mărfurilor fără TVA

Foarte același produs poate fi returnat la furnizor, fără TVA în cazul în care clientul este un sistem fiscal simplificat, sau cum să-l numesc, USN. Factura în acest caz, nu este emis. Furnizorul nu compensa taxa de buget, și doar pur și simplu pierde.

Se poate întâmpla, de asemenea, situația inversă. Furnizor de lucru privind impozitarea simplificată nu este plătitor de TVA. Clientul, ceea ce face din furnizorul său de hârtie, la returnarea bunurilor, ar putea pierde taxa. Prin cumpararea acestui produs TVA la buget nu a fost plătită, iar cumpărătorul la returnarea produsului va plăti în continuare un impozit indirect.

Situația cu returnarea bunurilor, fără TVA împărțit în trei tipuri:

- Ambii parteneri sunt numărate UTII.

- Clientul nu este plătitor de TVA.

- Marfa a revenit mai târziu de 1095 zile.

Atunci când doi parteneri lucrează la UTII, întoarcerea de la cumpărător, fără TVA intră sub regula generală. Acest lucru este discutat mai târziu în articol.

Care sunt riscurile de așteptare pentru furnizor, atunci când se întoarce

Luați în considerare situația ca mărfurile returnate fără TVA. Această situație este mai dificil pentru furnizor. Prin lege, furnizorul, de a lua o întoarcere, pierd dreptul la corecție. ajustare fiscală are loc în două cazuri:

- În cazul în care clientul a primit bunuri, dar nu-l plătească, și a făcut întoarcere.

- Furnizor primit un avans în contul de expedieri viitoare, dar nu a reușit încă să-l trimită la client.

În cazul în care clientul la care transferul nu este plătitor de TVA, furnizorul de motive juridice pentru ajustările în documentele de acolo. Acesta este prescris în contractul încheiat între părți. Și înainte de a face astfel de obligații, furnizorul va lua în considerare toate riscurile asociate cu imposibilitatea de ajustare a TVA-ului în schimb.

Ca urmare a unor probleme la TVA furnizorului va apărea fără a eșua, în cazul în care procesul de proces de nave cu plată nu a fost finalizată în totalitate.

Punerea în aplicare a decontului de TVA

Toate organizațiile implicate în distribuție, care se confruntă cu probleme de returnarea bunurilor, fără TVA. Fiecare organizație, ca plătitor de TVA are dreptul de a legifera pentru restituirea taxei plătite statului. aceste caracteristici sunt disponibile ca și în importul mărfurilor și în transportul de export.

Compania, indiferent de domeniul de activitate poate aduce înapoi o parte din banii plătiți la bugetul de stat pentru rambursarea impozitelor indirecte. Și pentru a face posibilă în mod legal, în urma modelele stabilite. Mai mult decât atât, restituirea TVA este posibilă atât în timpul importului. precum și pentru export.

Faptul de returnarea produsului nu depinde de returnarea bunurilor, precum și o serie de motive. Clientul face o revenire, deoarece produsul nu îndeplinește cerințele prevăzute. Și, de asemenea, important, dacă mărfurile au fost livrate la sosirea de la furnizor.

Codul Fiscal (articolul 146) recunoaște punerea în aplicare pe o bază rambursabile, în unele cazuri - în mod gratuit. Un produs care este impozitată, vânzătorul plătește TVA la buget. Când vă întoarceți bunurile de TVA sunt obligați să întocmească o declarație de returnare, scrie o factură. Toate acestea se realizează pe baza unui acord între părți, în care elementul este prescris ca furnizorul se obligă să ia bunurile de o calitate necorespunzătoare.

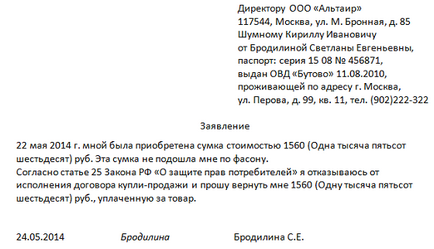

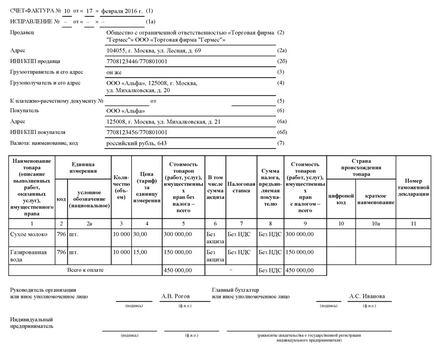

Cumpărătorul pune furnizorul o serie de documente:

- returnarea bunurilor actului.

- Factură.

- Scrisoare de trăsură. Formularul TORG-12.

- Scrisoare de trăsură. Formularul 1 T.

Apoi cumpărătorul reflectă revenirea vânzărilor de carte. Ambele sume: sosirea și retur, dacă o întoarcere a fost făcută pentru întreaga livrare, se suprapun, o cifră care trebuie să fie plătite la buget, și nu se va schimba.

Acțiuni privind furnizorul de returnare

Ofertantul, realizând un profit pe adversarul tău, acum el acționează ca un cumpărător.

El este acum, la rândul său, face ca înregistrarea achizițiilor de carte și include TVA. Această sumă acoperă suma reflectată în registrul de vânzări. Acest lucru se aplică mărfurilor, care a fost restituită integral, în cazul în care ambele contrapartide au fost supuse TVA-ului.

La detectarea unei căsătorii cu acceptarea mărfurilor sunt realizate documentele necesare:

- Actul de bunuri căsătorie, menționând motivele pentru căsătorie.

- În cazul în care bunurile nu vin în totalitate, sunt trase deficit sau peresorta.

Atunci când o recepție bunuri pot fi detectate peresort sau căsătorie. Pentru a remedia acest fapt, merge la comisie.

Ia-produs și efectuarea de ajustări în documentele, furnizorul, respectiv, reduce valoarea taxei în sine. Documentul revizuit cu noua suma de plată este transferată către client.

Furnizor, bunuri expediate, a făcut intrarea corespunzătoare din vânzări de carte. În acest caz, în conformitate cu art. 172 din valoarea fiscală a TVA-ului, care se reflectă în actul, există o plătibilă DAR.

Valoarea deducerii se numără de către vânzător în termen de un an de la livrare. Prin lege, orice tranzacție ar trebui să fie înregistrate în jurnalele contabile (achiziții de carte, carte de vânzări). Atunci când o intrare de transport maritim în jurnalele contabile, și retur se face in revista. Programul 1C, creând o taxă care se plătește la buget, ea va face deducerile necesare. Principalul lucru este de a face un timp util toate înregistrările din program.