Care este esența scrisorii de credit și tipuri de scrisori de credit, geniu financiar

Astăzi, vom continua să vorbim despre serviciile bancare și consideră că o astfel de scrisoare de credit. în cazul în care un astfel de serviciu poate fi utilizat decât este interesant. Acest serviciu este mai popular pentru reprezentanții întreprinderilor mari și mijlocii, dar în ultima vreme devine din ce în ce mai întreprinderi comune și mici, și chiar persoanele care nu sunt angajate în afaceri. Prin urmare, să știe ce o scrisoare de credit bancar, scrisori de credit, care sunt specii să fie utile tuturor, chiar și numai pentru dezvoltarea generală.

Ce este de credit?

Scrisoare de credit - obligația unei bănci plătitorului de a face plata către banca beneficiară numai după ce beneficiarul să furnizeze băncii dvs. anumite documente prevăzute pentru deschiderea acreditivului.

Scrisori de credit legate de așa-numitul operațiunile documentare ale băncii, care este, la operațiunile, care se bazează pe fluxul de lucru. Cel mai adesea, operațiuni documentare, în special, și scrisori de credit sunt utilizate de către întreprinderile care desfășoară activități de import-export, dar nu este singura sfera de aplicare a acestora.

Care necesită scrisori de credit? În termeni simpli - în scopul de a preveni înșelăciune părților o anumită tranzacție. Banca acționează pur și simplu ca un garant legal al tranzacției între părți, pentru care își primește comisionul.

Scrisoare de credit - termeni și concepte de bază.

Luați în considerare termenii de bază și conceptele legate de deschiderea de scrisori de credit.

Emitentul scrisorii de credit - banca, care a cerut un client care dorește să deschidă o scrisoare de credit.

Banca beneficiară - banca, care deservește clienții în favoarea căreia scrisoarea de credit este deschis.

Beneficiar - beneficiar al scrisorii de credit.

Tranzacția - vânzare specifică și tranzacția de achiziție pentru calculele prin care este deschis LC.

scrisoarea din suma creditului - valoarea tranzacției, pentru care se deschide calculul LC.

scrisoare de credit pe termen - perioadă, pe parcursul căreia scrisoarea de credit este valabil limitată.

Scrisoare de credit View - condiții pentru deschiderea unei scrisori de credit (ia în considerare mai multe opțiuni comune de mai jos).

deschidere comision - o scrisoare a costurilor de deschidere de credit, tarife stabilite. De obicei, calculat ca procent pe an din valoarea creditului poate include, de asemenea, orice plată fix sau minim. În această parte a comisiei primite de către banca emitentă plătește băncii beneficiare pentru serviciile sale.

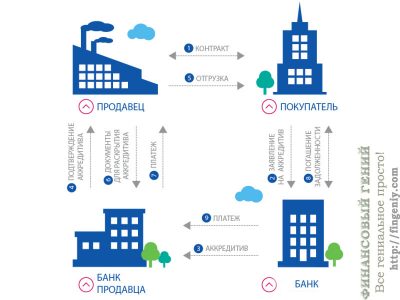

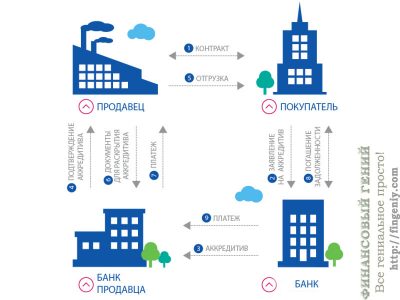

schema LC.

Luați în considerare scrisoarea de diagrama de credit a unui exemplu. Să presupunem că avem un furnizor și un cumpărător de anumite bunuri care nu au încredere reciproc și doresc să se asigure. Cumpărătorul se teme de a trimite bani fără să vadă produsul și furnizorul - pentru a trimite bunurile, nu văd banii.

Într-o astfel de situație poate ajuta la deschiderea scrisorii de credit. Cumpărătorul deschide o scrisoare de credit în bancă, ceea ce face contul special al sumei de plată, și instruiește să-l trimită furnizorului în banca sa, dar numai după ce furnizorul trebuie să furnizeze documente care confirmă transportul.

Banca cumpărătorului trimite o notificare furnizor bancar a scrisorii de credit, banca și furnizor se raportează furnizorului. Furnizor, știind că fondurile pentru plata mărfurilor au fost deja rezervate și va fi trimis la el, face ca transportul de mărfuri și să furnizeze documentele bancare care confirmă acest fapt. banca Furnizor verifica puritatea juridică a acestor documente și se bazează pe faptul că pentru a efectua plăți, care este responsabil pentru banca cumpărătorului. După aceea, transferurile bancare ale cumpărătorului către furnizorul de banca clientul rezervate fonduri. Furnizorul primește banii, cumpărătorul - mărfurile, iar băncile - comisioanele lor. Toată lumea e fericită. Acesta este circuitul clasic LC, și în funcție de tipul de servicii, unele acțiuni pot varia.

Pentru claritate, scrisoarea aproximativă a sistemului de credit poate fi reprezentat în figura următoare (cifre indică procedura):

Tipuri de scrisori de credit.

Luați în considerare cele mai frecvente tipuri de scrisori de credit - acestea pot fi împărțite pe mai multe motive.

Pe baza faptului dacă este posibil pentru a anula efectul creditului, să aloce scrisori revocabile si irevocabile.

O scrisoare revocabil de credit implică posibilitatea băncii emitente de a revoca (anula) comanda de a transfera fonduri la data depunerii documentelor solicitate de partea opusă, adică, de a anula, fără notificare la banca ce a primit.

scrisoare de credit irevocabilă nu implică posibilitatea anulării acesteia, fără a notifica banca de primire și fără consimțământul destinatarului plății directe. Aceasta este, de asemenea, poate fi anulat, dar numai cu acordul ambelor părți, și nu în mod unilateral ca o scrisoare revocabil de credit.

acreditive irevocabile sunt utilizate în practică mai des decât de rechemare, pentru că nu mai satisface interesele ambelor părți la tranzacție.

În funcție de gradul de responsabilitate a ambelor bănci distincția între litere confirmate și neconfirmate de credit.

scrisoare de credit confirmate asigură faptul că banca beneficiarului, sau altă bancă terță să plătească suma datorată destinatarului, chiar dacă expeditorul nu este banca va transfera bani la el.

scrisoarea de credit a confirmat impune ca plata se va ajunge la destinatar numai în cazul în care într-adevăr va lista banca emitentă.

Posibile surse de fonduri pentru executarea de plată aloca acoperite și scrisori de credit descoperite.

Acoperit (depuse) scrisoare de credit înseamnă că banca emitentă transferă suma de plată către beneficiar pentru întreaga durată a creditului. Această sumă este acoperirea garantată și are imediat la dispoziția băncii beneficiarului.

Neacoperită (garantat) scrisoare de credit înseamnă că banca emitentă permite beneficiarului să debiteze suma de plată din contul său corespondent sau stipulează alte condiții pentru obținerea de rambursare. Practica este cel mai des folosit acest tip de credit.

Luați în considerare și alte tipuri cunoscute de scrisori de credit.

Scrisoare de credit cu clauza roșie înseamnă că banca emitentă se angajează să beneficiarului suma convenită a plății în avans, înainte de primirea documentelor justificative de către destinatar.

scrisoare revolving de credit este deschisă atunci când necesitatea de a efectua în mod regulat operațiuni omogene. De fiecare dată când acționează pe un anumit lot și apoi reia efectul său asupra lotului următor.

Transferabil (transferabile) de credit sugerează posibilitatea de a transfera o parte a acesteia, un alt beneficiar, dacă este necesar.

standby Scrisoare de credit sau scrisoare de credit stand-by - este o simbioză a scrisorii de garanții de credit și bancare, sub acțiunea căruia prestatorul primește plata pentru bunuri, chiar și în cazul în care cumpărătorul refuză să-l plătească - plata făcută de bancă din fonduri proprii.

Avantajele și dezavantajele de scrisori de credit.

Toate avantajele și dezavantajele sub formă de credit de calcul sunt reduse la unul. Avantajul este garanția bancară care clientul va primi bunurile necesare, serviciul, banii lui nu este irosit, în partea opusă a tranzacției - nu un escroc și nu-l înșele. Un dezavantaj este faptul că deschiderea scrisorii de credit este în valoare de bani, de regulă - câteva procente din suma de plată. Astfel, pentru un nivel sporit de securitate a tranzacțiilor trebuie doar să plătească suplimentar.

În cazul în care se folosesc litere?

Luați în considerare cele mai comune domeniul de aplicare al scrisorilor de credit:

- operațiunile de export și import;

- Tranzactionarea la operațiuni în interiorul țării;

- tranzacții majore între persoane fizice (de exemplu, cumpărare imobiliare și de vânzare).

Acum, că știi conceptul și esența scrisorii de credit, să rezuma rezultatele și selectați cel mai important lucru.

Banca de credit - un fel de garanție de puritate juridică a tranzacției, elimină practic toate riscurile de fraudă, pentru că documentele ce confirmă transferul mărfurilor de la vânzător la cumpărător, cec bancar de către avocați cu experiență. Deschiderea creditelor în cadrul operațiunilor de export-import este interesant și faptul că, indiferent de țara furnizorului și cumpărătorului, astfel de operațiuni sunt reglementate prin documentul universal - vamale uniforme și practicile internaționale pentru Documentar Credite UCP-600. eliminarea legislației discrepanțe în diferite țări este un risc al unei anumite tranzacții. Deschiderea scrisoarea de credit va costa o anumită sumă, dar această sumă este semnificativ mai mic decât, de exemplu, atunci când se aplică pentru un credit, și de credit un anumit tip include mai multe opțiuni de operațiuni de creditare, dar oferă, de asemenea, un comportament în condiții de siguranță a tranzacției. Adică, este destul de un serviciu profitabil, dar în același timp, sunt necesare cheltuieli suplimentare.

Acum ai o idee despre ce scrisoarea de credit, pentru ceea ce este, ce tipuri de scrisori de credit pot fi îndeplinite în practică.

Creșterea alfabetizare financiară cu geniul financiar site-ul - să adere la unul dintre cititorii și abonaților noștri regulate. Ne vedem în noile publicații!